だれでもわかる年末調整

年末調整とは

毎年年末になると、なんとなくそろそろ年末調整があるなぁとお思いの方は多いと思います。

そもそも一体年末調整とはなんのために行うのでしょうか。

お給与から天引きされている所得税を源泉徴収税と言います。その額は毎年公表される「給与所得の源泉徴収税額表」に基づき計算されます。

H29給与所得の源泉徴収税額表

ですがこの計算は大雑把に計算してありますので、一年の終わりに年収が決まった時点で正しい税額を算出する必要があります。税金を納め過ぎている人は還付金が帰ってきて、税金が足りない人は追加で納税する必要があります。

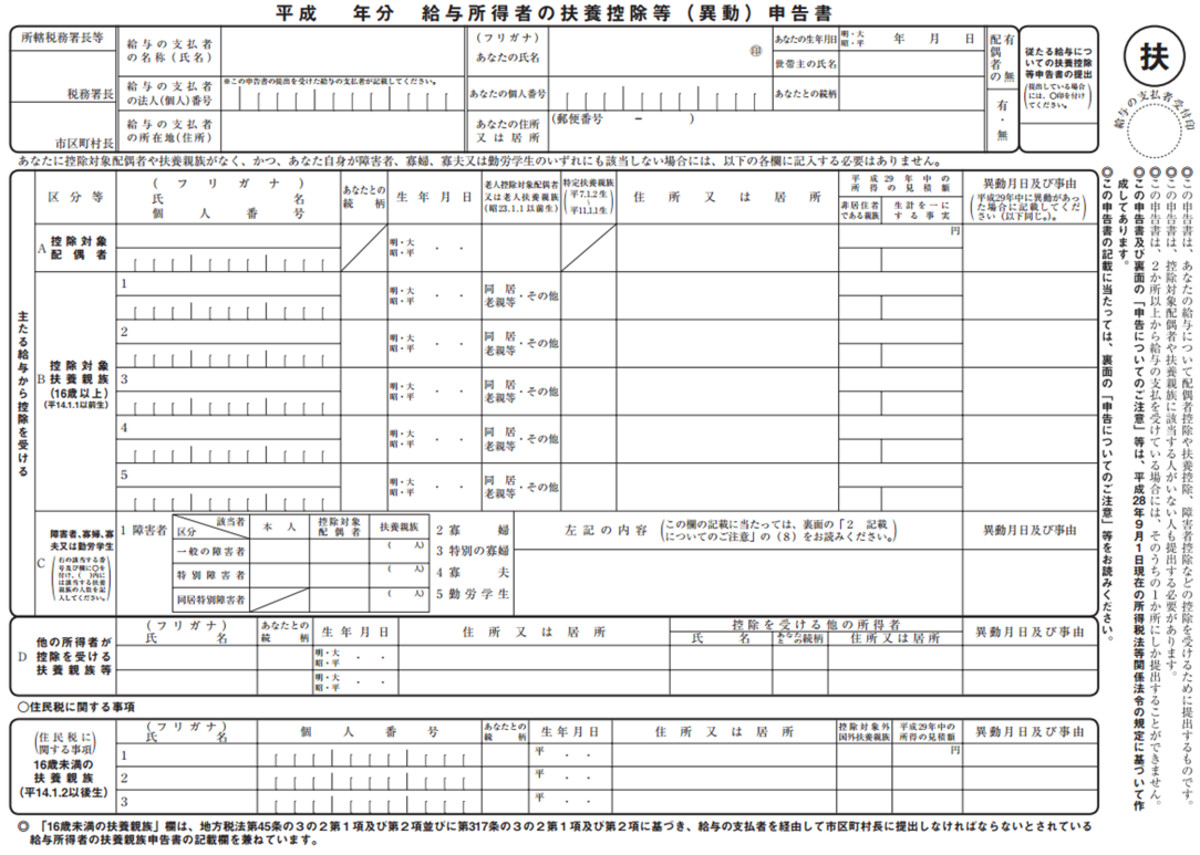

給与所得者の扶養控除等(異動)申告書

働いている皆様は年末になるとこちらの「給与所得者の扶養控除等(異動)申告書」の書類を書いていると思います。

実はこの扶養控除申告書を勤務先に提出し、年末の時点で勤務している人のみが年末調整の対象となります。(例外あり)

この書類を提出しないと年末調整が受けられないだけでなく、毎月の所得税が乙欄が適用となり高くなってしまうためとても大切な書類となります。

年末調整の対象外の人

また、以下の方は、確定申告をする必要があります。

- 年収が2000万円超

- 給与所得や退職所得以外の所得金額(収入金額から必要経費を控除した後の金額)の合計額が20万円を超える方

- 扶養控除申告書を勤務先に提出していない

- 2つ以上の勤務先から給与を受け取っている

- 1年の途中で退職し、そのまま就職していない

- 海外で勤務し、1年間を通して海外に住んでいる(非居住者)

- 被災したことで源泉所得税の徴収猶予や還付を受けた

引用:国税庁「No.1900 給与所得者で確定申告が必要な人」(https://www.nta.go.jp/taxanswer/shotoku/1900.htm,2017年12月20日検索)

年末調整額の計算の流れ

年末調整には、最低でも65万円の控除が受けられる給与所得控除、38万円の基礎控除、配偶者控除や扶養控除、社会保険料控除や生命保険料控除、地震保険料控除、小規模企業共済等掛金控除や住宅ローンを支払っていると受けられる住宅借入金等特別控除など様々な控除の制度があります。

※医療費控除についてー年末調整では医療費控除を申請できないため、確定申告を行う必要があります。

では年末調整ではどのような流れで計算されているのでしょうか。

(1)(給与総額)ー(給与所得控除)=(給与所得控除後の給与額)

(2)(給与所得控除後の給与額)ー(各種控除)=(算出所得税額)

(3)(算出所得税額)ー(住宅借入金等特別控除額)=(年調所得税額)

(4)(年調所得税額)×税率(102.1%)=(年調年税額)

(5)(年調年税額)ー(徴収税額)=年末調整金額引用:経営ハッカー「年末調整の前に知っておきたい13種類の控除の要件・控除額まとめ」(https://keiei.freee.co.jp/2013/12/02/chousei/,2017年12月20日検索)

まとめ

年末調整や控除について正しい知識を持って、税金を払っていなかったり、税金を払い過ぎてしまったということがないようにしましょう。控除の種類も意外とたくさんあるので興味がある方は一度ゆっくり調べてみてください。